In passato il nostro giornale si è occupato degli aspetti economici e gestionali riguardanti l’azienda Napoli: potete tranquillamente scavare nel nostro archivio per trovare utili informazioni sul bilancio, lo stadio e la comunicazione.

Adesso è arrivato il momento di tirare fuori un po’ di spirito critico, cercando elementi in grado di spiegare la situazione surreale che squadra e società stanno vivendo. Non mancheremo di attribuire responsabilità oggettive al management perché, nel bene e nel male, la SSC Napoli è gestita da una sola persona.

BILANCIO IN UTILE NON E’ SINONIMO DI SALUTE

Partiamo dal bilancio. De Laurentiis ha sempre venduto il suo prodotto sventolando alta la bandiera dei conti a posto. Bene, anzi benissimo, senza ombra di dubbio. Ma siamo proprio sicuri che l’utile di bilancio sia l’unico indicatore in grado di fotografare lo stato di salute di una società?

I prospetti di bilancio sono tre: stato patrimoniale, conto economico e rendiconto finanziario. Tralasciando quest’ultimo – che serve essenzialmente a riconciliare i flussi di cassa di periodo – il contenuto degli altri due si può facilmente intuire partendo dalla denominazione.

Lo stato patrimoniale racchiude tutte le informazioni sulle attività e passività (oltre al capitale proprio), mentre attraverso il conto economico, nel quale sono rappresentati i costi e i ricavi, è possibile scoprire se la società chiude il periodo in utile o in perdita. E’ semplicistico, quindi, parlare solo di utile o perdita in un contesto così complesso.

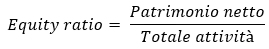

Oltre ai singoli numeri, infatti, esistono diversi indicatori che consentono di saperne qualcosa in più su come viene gestita una società, come ad esempio l’equity ratio:

Il patrimonio netto è l’insieme del capitale proprio e delle riserve, mentre il totale dell’attivo comprende le immobilizzazioni (le cosiddette strutture di proprietà) e il valore contabile del parco calciatori.

E’ arcinoto che il Napoli non ha la proprietà dello stadio, del centro sportivo e di una academy per le giovanili. Va da sé che l’equity ratio è molto alto (41% nel 2018), segno evidente che il capitale proprio e le riserve per gli utili accumulati negli anni coprono quasi la metà della parte restante di patrimonio, cartellini dei calciatori compresi.

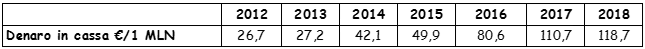

Le disponibilità liquide, per contro, sono in costante crescita:

Ovviamente, non uno di questi euro è stato mosso in direzione di strutture di proprietà. Al momento (anzi, da 15 anni) trattasi di denaro che giace in svariati conti correnti.

C’è chi ancora sostiene che il Napoli sia una delle poche società, se non l’unica, a non avere debiti con le banche. Vero, ma è anche vero che esistono debiti e debiti. Se parliamo dell’esposizione finanziaria del Milan, il cui socio non è riuscito a ripagare il finanziamento contratto per rilevare le azioni e la banca le ha automaticamente rilevate, il discorso tiene ancora.

Ma c’è chi, come la Juventus o come tante società in giro per il mondo – ad esempio il Tottenham – ha contratto finanziamenti, anche d’importo rilevante, e con quei soldi ci ha costruito lo stadio, il centro per gli allenamenti, una struttura all’avanguardia per ospitare le giovanili, un albergo, oltre ad un vero e proprio business center che affonda i tentacoli in tutta la città. Quel business, è anche inutile ribadirlo, crea fatturato.

IL FATTURATO NON CRESCE DA DIECI ANNI

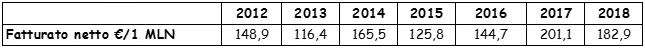

Ed eccoci alla gestione economica, vessillo mostrato a petto in fuori dai bilancisti partenopei. Dell’utile e delle riserve di bilancio, così come delle plusvalenze, nemmeno ne parliamo. I dati sono pubblici, noi stessi ne abbiamo scritto diverse volte, quindi ognuno è libero di trarne le conclusioni che ritiene più opportuno. Andiamo oltre, proviamo a capire quanta (poca) ricchezza genera il Napoli. Partiamo con l’analisi del fatturato netto, inteso come la sommatoria di tutti i ricavi “strutturali” della società. In questo totale entra tutto tranne le plusvalenze da cessione dei calciatori, escluse dal calcolo proprio perché rappresentano un componente di reddito congiunturale:

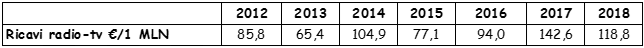

Da notare che non esiste un tasso di crescita del fatturato netto. C’è un andamento altalenante, una salita alla quale corrisponde quasi sempre una discesa. Negli ultimi due anni, stessa storia, con la differenza che dal 2016 è entrata in vigore la nuova distribuzione degli introiti derivanti da diritti televisivi, un aumento dei ricavi in questo senso è fisiologico.

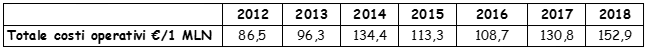

Un dato importante, invece, riguarda i costi operativi, tra cui la voce più importante è rappresentata dagli ingaggi di calciatori e staff tecnico:

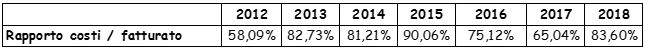

Anche in questo caso l’andamento segue un saliscendi, però è di tutta evidenza che l’importo del 2018 rispetto a sei anni prima è quasi raddoppiato. Per avere una misura dell’assottigliamento del margine tra ricavi e costi è utile calcolare il rapporto tra le voci stesse. I numeri parlano da soli:

Ma perché nel 2018 i costi impattano sui ricavi per oltre l’83% rispetto al 58% del 2012? Eppure i ricavi tv sono aumentati stabilmente:

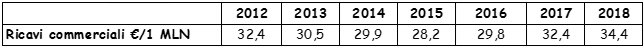

Il motivo è semplice. Il Napoli ha una gestione commerciale che somiglia ad un encefalogramma piatto:

Per ricavi commerciali si intende tutto ciò che riguarda la spendibilità del marchio. Sponsorizzazioni, licenze, esperienza commerciale: finisce in questa voce ciò che correntemente viene definito indotto.

Da tale angolazione la situazione è ferma agli anni di Mazzarri. Le tante trovate estemporanee come la maglia bardata di qualsiasi marchio, la presunta penetrazione nei mercati orientali, i social network tipo Dugout e Weibo, o qualsiasi altra cosa venga in mente, non hanno praticamente sortito effetti tangibili.

Ad oggi, la presenza del Napoli nelle realtà commerciali di matrice sportiva è carente finanche su scala nazionale. In città esiste uno sparuto numero di negozi ufficiali, nel resto d’Italia si vendono diffusamente maglie e sciarpe delle grandi d’Europa e del mondo. Se andate in alcuni rinomati negozi di Milano trovate la camiseta gialla e blu del Boca Juniors, non quella azzurra del Napoli.

INVESTIMENTI NELLE STRUTTURE

Piaccia o no, oggi le società di calcio sono aziende multinazionali che, ad alto livello, fatturano centinaia di milioni. Per dirla nel gergo degli uomini d’affari, le strutture ormai non sono più un plus, ma un must.

Lo stadio è stato recentemente ristrutturato senza che De Laurentiis ci abbia rimesso un euro. Il Napoli pagherà 850 mila euro di canone annuo per 5 anni, fruibilità vincolata alla risoluzione del contenzioso con il Comune per gli affitti non pagati in 15 anni di utilizzo: 4,6 milioni sono arrivati nelle casse del Comune a fronte degli oltre 6 oggetto della messa in mora.

Ci sarebbe da discutere su come migliorare ancora l’impianto. L’aspetto esteriore è ormai anacronistico, i parcheggi inagibili da sempre, i sotterranei sono in disuso, non esistono salottini in tribuna dall’alto valore aggiunto – i cosiddetti skybox – così come un’esperienza commerciale da attuarsi attraverso un museo e uno store. Ma a De Laurentiis preme solo l’eliminazione della pista d’atletica.

Altra nota dolente: il settore giovanile. La Primavera del Napoli attualmente è ultima nel suo girone e, cosa peggiore, non ha un solo calciatore “futuribile” in organico, uno cioè in grado di rimpiazzare i grandi, anche solo come alternativa.

Guardandosi indietro, a parte Insigne (classe ’91) e Luperto (classe ’96 e nemmeno stabilmente tra i titolari) nessun calciatore attualmente in rosa ha fatto la trafila delle giovanili.

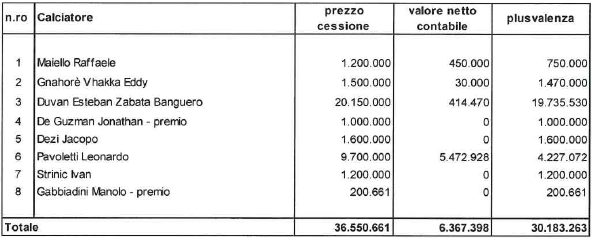

Analizzando i dati di bilancio a contrario, inoltre, è di tutta evidenza che la stragrande maggioranza dei prodotti del vivaio non viene valorizzata – oltreché in termini sportivi – sotto il profilo della monetizzazione. Tanto per fare un esempio pratico, a giugno 2018 il Napoli contabilizzava le seguenti plusvalenze per cessione di calciatori:

Di questi, solo Maiello e Dezi hanno giocato in Primavera. Da tali operazioni il Napoli ha incassato 2,8 milioni di Euro, per una plusvalenza complessiva di quasi 2,4: parliamo di circa l’1% del fatturato netto, non certo cifre da urlo.

Detto con tutta sincerità e senza ombra di sarcasmo, ci dispiace per quelli che immaginano De Laurentiis come un imprenditore futurista, uno che vive dieci anni avanti e combatte un sistema calcistico vecchio solo perché è passata la sua idea di portare dieci giocatori in panchina.

Oppure, peggio, perché non ha mai instaurato un rapporto dialettico con i tifosi – anche quelli che esprimono pacato dissenso – definiti a più riprese con i peggiori epiteti. Quelli riportati sopra sono fatti, supportati da numeri, che indicano un sostanziale disinteresse da parte del presidente nei confronti del futuro della sua società.

LO STAFF DIRIGENZIALE

Non cade foglia che Aurelio non voglia. La citazione biblica è obbligatoria se si vuole essere in grado di capire la lentezza elefantiaca della società di De Laurentiis. Un solo uomo al comando, nessun dirigente con poteri decisionali se non l’ultima figura manageriale, quella del direttore sportivo, oggi occupata da Cristiano Giuntoli.

Anche questa è storia conosciuta che, nel tempo, ha spiegato tante cose, come ad esempio la lentezza nel chiudere operazioni di mercato alla portata e la difficoltà di entrare in un grosso giro in termini di abbigliamento sportivo e sponsor di maglia. A proposito: nella classifica dei ricavi il Napoli è quinto dietro Juve, Milan, Roma e Inter.

Proviamo a fare un discorso generale basato sulla gestione. De Laurentiis non è certo un topo da biblioteca, non si chiude negli uffici della Filmauro per mesi ed è cosa abbastanza nota che di mestiere faccia tante cose. In sua assenza chi gestisce la società? Il presidente del Napoli è impegnato in diverse attività oltreconfine – come il cinema hollywoodiano – quindi è legittimo paragonarlo a presidenti di respiro internazionale.

Nell’Inter quante volte figura Zhang in veste ufficiale? E Pallotta nella Roma? Saputo nel Bologna? Sono sostituiti in veste ufficiale da figure di riferimento, a capo di una struttura multinazionale impegnata in diversi settori. In termini pratici esiste una sorta di CEO, dotato di poteri decisionali, che prende carta e penna e mette firme che valgono quanto quelle del presidente.

Parliamo di Marotta, Baldissoni, Sabatini, un vero alter ego del capo supremo. Uno che non debba far dire e scrivere tutte le volte: “la questione si risolverà al ritorno di De Laurentiis dagli Stati Uniti”. Quante volte lo abbiamo letto o sentito?

Per di più, quest’anno, il Bari gioca una serie C con serie ambizioni di promozione. Ha fatto un mercato importante e a quei livelli l’impegno dei dirigenti inizia ad essere gravoso tra compravendite, rinnovi e rapporti con lo spogliatoio.

Qualcuno ha provato a spulciare nell’organigramma per capire chi sia il direttore sportivo della società presieduta da De Laurentiis junior? Non è presente in veste ufficiale, ma di fatto l’incarico è stato affidato a Cristiano Giuntoli.

LO SCENARIO ATTUALE

Nel caos degli ultimi giorni, non deve stupire un rapporto causa effetto tra l’ammutinamento dei cosiddetti senatori e il modus operandi di De Laurentiis. Facciamo un esempio emblematico parlando di Allan.

Il brasiliano ha un ingaggio di 2,5 milioni netti, secondo Il Mattino il Paris Saint Germain lo scorso inverno gliene offriva 8, garantendo al Napoli una cifra vicina ai 100 milioni. L’affare non si fa, Allan resta e poi gli viene proposto il rinnovo. A settembre si viene a sapere che l’accordo non è stato trovato, i contatti per il momento sono interrotti.

Al di là delle cifre, astronomiche per noi comuni mortali, chi non si sentirebbe preso in giro in una situazione in cui il datore di lavoro obbliga un dipendente a non andarsene dalla sua azienda, imponendo uno stipendio nettamente inferiore a quello promesso? E lo stesso discorso vale per Mertens e Callejon, definiti marchettari da De Laurentiis e che, per questo continuo tira e molla, a giugno prossimo vanno anche in scadenza.

La macchia si allarga se pensiamo ad altre situazioni sospese tra vicende tecniche, fisiche, economiche e ambientali: Maksimovic, Zielinski, Milik, tra poco sarà il momento di Fabian Ruiz e Meret, con Insigne sempre sullo sfondo.

Negli anni De Laurentiis è stato molto bravo a scovare quei giocatori, ma anche molto fortunato a spuntare prezzi alla portata delle casse del suo club. Se non vengono ceduti quando il loro valore è massimo significa che la società non è in grado di trovarne di migliori a prezzi simili. La paura impedisce di guardare avanti.

La truppa napoletana è composta da diversi calciatori vicini alla trentina, che hanno oggettivamente dato tutto ciò che avevano e che oggi, diversamente da qualche anno fa, hanno una quotazione in netto calo. Dopo il danno, la beffa: non solo rendono meno, ma col passare del tempo diminuisce la pretesa di De Laurentiis in caso di eventuale cessione.

Per di più, la resa è negativamente influenzata dal fatto che per alcuni di loro – ad esempio Ospina, Hysaj, Ghoulam e Younes – la prospettiva di rinnovo o di valorizzazione tecnica è praticamente pari a zero.

Con ciò non vogliamo prendere le difese dei calciatori nella surreale vicenda post Salisburgo, ci mancherebbe. Tuttavia, se uniamo i puntini come si fa nel famoso giochino enigmistico possiamo, attraverso i fatti, dimostrare che tutti gli accadimenti che hanno gettato nel caos lo spogliatoio del Napoli, seppur non giustifichino assolutamente la loro esplosione, rispondono a precise responsabilità presidenziali.

SCENARI FUTURI

In questi ultimi giorni la stampa inglese parla di un’offerta per l’acquisto del Napoli da parte della famiglia Al Thani. Chiariamo subito che a nostro parere si tratta della solita fake news sensazionalista, lanciata casualmente nella settimana di sosta per le nazionali.

Al di là della veridicità di quanto si afferma nel presunto scoop, una riflessione seria va fatta in casa Napoli. De Laurentiis sa, o meglio ci auguriamo che sappia, che la gestione attraverso il modello “padronale” è superata. Se vuole restare ai vertici, evitando che la società azzurra finisca come – tanto per fare un esempio – la Fiorentina di Della Valle, occorre una svolta.

Innanzitutto una società calcistica che vuole competere ad alto livello in modo stabile deve essere in grado di attrarre marchi di livello internazionale. Meno di quelli che oggi affollano le maglie da gara, ma evidentemente più remunerativi.

Poi bisogna mettere mano a tutto ciò che non è stato fatto fino a questo momento, ma per farlo occorrono i capitali necessari. Non una cifra gigantesca, perché il Napoli parte con una buona dotazione di base. Ma sono capitali di cui De Laurentiis non dispone e, per forma mentis, di cui non vuole disporre passando dalle banche.

Tutti gli interrogativi che ruotano intorno a chi possa rimpiazzare De Laurentiis alla guida del Napoli sono legittimi, a titolo esemplificativo ne elenchiamo alcuni: chi ci assicura che il nuovo proprietario mantenga alta la competitività? Sapete che anche gli sceicchi del Qatar, ad esempio al Malaga, possono mandare la squadra in serie B? Mettiamo che domani mattina De Laurentiis accetti l’offerta e se ne va: a chi verrebbe affidata localmente la gestione della società?

Tutte domande alle quali non possiamo che accodarci. Quel che possiamo dire con un ragionevole livello di certezza, invece, è che la gestione della SSC Napoli, per come la conosciamo adesso, è destinata a vivere un inesorabile periodo di declino.